自从处理层严审IPO以来,北交所就成了一些IPO公司的主攻目的。包括一些正本拟在沪深交往所上市的IPO公司以及一些从沪深交往所撤单的IPO公司。一时之间,北交所仿佛成了万般IPO公司的收留所。

12月6日,北交所又受理了一家名为青岛泰凯英专用轮胎股份有限公司(以下简称“泰凯英”)的IPO企业。据了解,这并不是泰凯英初度开启上市之旅,其2018年底正本酌量在港交所主板上市不外并未进入到提交禀报文献阶段,三年后的2021年底泰凯英决定讲求境内上市彼时选拔的上市板块为深交所主板。

2022年11月23日,泰凯英与招商证券签署了上市引导公约,不外2024年1月4日,泰凯英却瞬息将禀报板块由深交所主板变更为北交所,7月5日,又向青岛监管局提交了变更拟上市板块的阐述,那时给出的证明是——概括推敲自身发展计谋等身分。

泰凯英将国内上市的绸缪方位由深交所主板变更为北交所,诚然公司方面暗示是“概括推敲自身发展计谋等身分”,但这其中的原因,其实也已是司马昭之心路东说念主王人知。毕竟北交所IPO的门槛低,何况IPO审核也相对宽松,一些从沪深交往所撤下来的公司接连在北交所上市奏效,无疑为一些身上存在这么或那样一些问题的公司选拔北交所上市作念出了规范。泰凯英弃深交所而选拔北交所上市,很难说莫得这方面的推敲。

但泰凯英选拔北交所IPO上市是否相宜照实是值得督察的。毕竟在北交所上市的企业频频都是规模相对较小的企业,也即是“小巨东说念主”企业。北交所也因此被称为是专精特新成长的“摇篮”。但泰凯英昭着难言是“小企业”了,该公司早就告别了“摇篮”期间,其当初选拔在深交所主板IPO上市不是莫得道理的。

该公司即是一祖传统的轮胎企业,专科从事矿山及建筑轮胎的设想、研发、销售与劳动。公司居品规模属于工程子午线轮胎和全钢卡车轮胎。由于该公司的股权主要收尾在公司实质收尾东说念主王传铸、郭永芳配偶的手上,二东说念主悉数抓有公司79.71%的股份,因此该公司又被称为是“良伴轮胎店”。行动一家“轮胎店”,就怕很难与“专精特新”的北交所特质沾有多大的边。

不仅如斯,泰凯英修复于2007年10月18日,于今已修复了17年的时辰。是以,该公司早就告别了“婴儿期间”,莫得必要再在北交所这个“摇篮”里“摇啊摇”了。

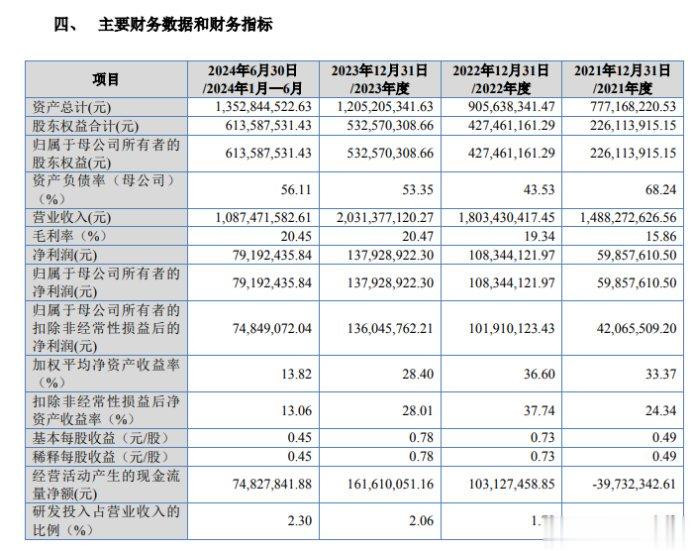

实质上,该公司的事迹也标明该公司早就不是“婴儿”了。2023年,该公司的营业收入依然逾越了20亿元,达到20.31亿元的水平;公司的净利润也达到了1.38亿元的水平。这么的事迹系数不错夸口深交所主板上市的条目。但该公司仍然照旧选拔了北交所,照旧把我方强装成“婴儿”睡到北交所这个“摇篮”里,这让东说念主不可不怀疑,泰凯英粗略是一个“巨婴”。

此外,该公司的募资规模亦然极度惊东说念主,系数即是沪深主板公司的募资水平。行动北交所的IPO公司,因为公司规模小,是以募资规模也频频都很小,就1亿到2亿的募资规模,募资达到3~5亿元就依然是相比高的了。而泰凯英的募资规模就达到了7.7亿元,这在北交所IPO公司中可谓凤毛麟角了,较之于沪深主板公司的募资水平绝不逊色。是以,泰凯英选拔北交所IPO是否相宜,开户交易是令东说念主怀疑的。

不仅如斯,泰凯英还面对不少IPO公司都面对的问题,那即是一边突击分成,一边募资补流。招股书露馅,2022年5月、2023年5月,泰凯英折柳现款分成1800万元和3363万元,相连两年悉数分成了5163万元。然则,在本次IPO中,该公司却提议了“补充流动资金”计议,拟补流3326.56万元,实在与2023年5月的3,363万元分成金额极度,这未免引东说念主质疑其补流的动机。原来该公司在2023年突击进行现款分成,为的即是在IPO时让公众投资者来买单,这种作念法理会是对公众投资者利益的一种损伤。

不仅如斯,泰凯英行动一家轮胎企业,却并不认真轮胎的分娩,而主要从事轮胎的设想、研发、销售与劳动,其分娩是代工的。这就使得该公司的计议充满了风险。关于这小数,该公司自己并莫得躲闪。比如在招股书的“绝迎风险教导”内容中,两处提到关系的风险。一是“公司业务计议无自主分娩轨范的风险”,二是“主要代工场存在债务背信的风险”。

招股书露馅,通告期内,公司向供应商东营市柄睿国外交易有限公司、广饶县鸿源投资有限公司、山东跃通森国外交易有限公司、山东恒元轮胎有限公司等采购的居品均开首于代工场兴达轮胎。2021年、2022年、2023年和2024年1-6月,公司障碍采购兴达轮胎居品的金额折柳为29,110.02万元、31,139.08万元、29,506.75万元和11,920.11万元,占采购金额的比重折柳为21.26%、20.55%、17.78%和13.15%。

招股书称,兴达轮胎因债务背信现在正处于债务化解程度中,通告期内并未影响公司采购关系居品的平方录用。如若兴达轮胎改日债务化解程度不堪利、因查封而停产或被恳求收歇,进而影响公司居品供货褂讪性,则将使公司面对短期事迹下跌的风险。因此,代工问题是该公司需要长久面对的一个枢纽的计议风险。

除此以外,泰凯英的三组数据也耐东说念主寻味。一组是公司的营业收入与毛利率,在通告期内都稳步增长。营收从2021年的14.88亿元增长到2023年的20.31亿元,毛利率从15.86%增多到20.47%。

一组是公司的研发用度率理会低于同业。招股书败露,扣除物料插足等材料神气,泰凯英同业可比企业的平均研发用度率在2021年至2023年均折柳为1.86%、2.08%、2.12%。通常在2021年至2023年的三年中,泰凯英研发用度率折柳为1.63%、1.78%、2.06%,低于同业可比公司平均值。

再一组是公司的销售用度远高于同业。如2023年,同业可比公司销售用度的平均值是3.93%,而泰凯英的销售用度率高达6.43%。

上述三组数据标明,在研发插足有限的情况下,该公司已毕营业收入的增多,依赖的是更高的销售用度的插足。关于企业的发展来说,该公司在研发插足与销售用度插足的问题上,理会是背本就末了,这并不利于增多公司的中枢竞争力。(本文独家发布,阻遏转载转发)